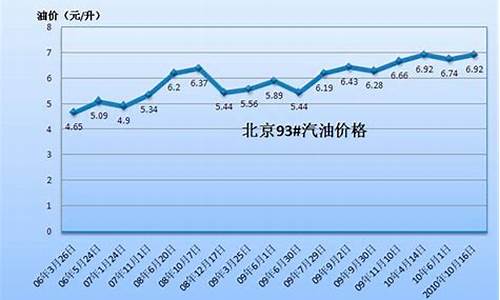

2016年燃料油价格_09年燃料油价格

1.期货的国内商品合约规格

2.柴油发红是怎么回事

3.2011年我国各上市期货品种表

4.能不能提供些巴西能源发展近况的资料,最好在投资机会方面给点建议,谢谢!

5.国内原油期货交易时间是几点?

废油处置厂有以下几个:

一、无锡废油处理厂(江苏省无锡市)

成立于2008年8月8日,位于江苏省无锡市。是一家废油回收再加工的厂家。

主要回收废机油,废液压油,废润滑油,变压器油,白油,导轨油,废柴油,煤油,公司目前旗下有员工25人,年产销20000桶油。经营范围包括回收造船厂、机械厂、冲压厂等厂家废油,并提供油沟和油罐车清理服务。具备公司各执照和无锡市环保局颁发的“环保资质”。

二、苏州市金阊区利环废油处理厂(江苏省苏州市)

苏州市金阊区利环废油处理厂坐落于中国江苏省苏州市金阊区,成立于1998年,原名为苏州市郊区利环油脂厂,2001年遵从市的建议改名为苏州市金阊区利环废油处理厂。

该厂是由苏州工商局、苏州环保局等五个苏州市部门指定的废油处理单位,是苏州市民营企业研究会会员单位。十多年来该厂直接为苏州市处理了上万吨的废油。

三、明光市清源废油再生处理厂(安徽省滁州市)

位于滁州安徽省明光市桂花园开发区,于2004年09月06日在明光市市场监督管理局注册成立,在工厂发展壮大的18年里,始终为客户提供好的产品和技术支持、健全的售后服务。

工厂主要经营废油再生处理、销售。

四、重庆环城废油回收有限公司(重庆市)

公司主要从事回收废机油,废重油、废柴油,废液压油,废变压器油,废导热油、重油,液压油,废白矿油,烧火油,废切削油,废汽油,机油,柴油,废矿物油、废燃料油、废煤油,废润滑油、废油、废齿轮油等各种工业废油的各项业务。

长期经营的润滑油基础油、松焦油橡胶制品专用油、燃料油、煤焦油、渣油、润滑油,价格合理。

五、重庆方盛净化设备有限公司(重庆市)

公司是上世纪初90年代专业从事油品分析机构。公司每年平均有3至10项引领同行前沿的专利技术成果。能源再生循环使用的研究所研发的脱色净化一体机在同行中获得空前的成功。

2007年正式更名为重庆方盛净化设备有限公司。公司新研发的产品,ZTS脱色净油一体机,新型非标油净化机、DTS多功能净化脱色一体装置,在国际国内走在了净化技术的前沿。

期货的国内商品合约规格

原油价格上涨股市会涨的.

因为原油属于大宗商口期货中的代表.它上涨说明美元在贬值.而美元的贬值正说明经济复苏.因为如果经济处于困境,许多热钱会去购买美元以求得安身,因为全世界范围来看,美元仍是世界最重要的安全储备币种.

所以上面的结论向回推,基本面改善了,经济复苏了,美股自然会向上.这几乎是必然的.这里面有个区别要提,就是有人或许会问那么中国现在上市公司业绩还不是太好为什么股市涨的这么好,在很大程度上已经脱离基本面的支持.但是美股不一样,它有作空机制,即如果你悲观,可看空后市并作空股市,如果你的判断是对的,你仍将赚到钱.而在中国这样一个新兴的市场,由于没有作空机制.而大家又急迫地想找到赚钱的方式,那就只能不断地推高股市.

所以在这其中总结出人性的一点,不管是中国,还是美国,不管经济好还是坏,人们最终的目的就是追逐利益,其他的只是其谋求利益的工具和手断罢了.

农产品价格上涨个人认为对股市影响要大大弱于原油价格上涨带来的影响.农产品公司股票一般会涨的.

金属类的也是大宗商口,它基本上和原油是一样的.

但是金属类属于工业的味精.是工业发展必不可少的原料之一.它价格的上涨会提高企业生产成本,从而在一定程度上增加企业负担,降低非金属类公司的产品利润.会对企业业绩造成影响.所以这里有一对矛盾,需要找到平衡点,金属类价格过份上涨其实对实体经济而言并不是好事.

以上为个人观点.

补充:谢谢 FBIGLB 朋友的观点.

你是从想当然的理论来分析的,但是大家打开K线走势图看看就一目了然了,从中可以看出,我们就以01年开始至现在,随着美元的逐渐贬值,以美元计价的石油等大宗商品走出了一轮长期的牛市,只是由于08次贷危机,石油价格大辐跳水,原因也是这一阶段美元暂时性的再度走强.再来看看美股走势,美股也基本是牛市的走势.直到07年末次贷危机开始跳水.上面是数据事实.

从中可以推出,适度的膨胀,即货币的适当贬值是有利于经济的增长,我谈到的经济复苏是个相对楼主所提问题来专门解释的.可以更正为适当贬值,适度通货膨胀有利于经济增长.

还有美国不怕印货币的,他们也不过于担心美元贬值,因为美元早已成为世界头号货币,各种大宗商品全都以美元计价.大宗商品的上涨加重了新兴国家经济增长的负担,减缓他们的经济增长速度.以中国为例,可以推出美国的深谋远虑.想想美国,它是金融业的笔主.这就是金融站,经济战.所以可以推出一个几乎肯定的结论,随着美国经济的再次起飞,美元还将持续地贬下去,这样同时可以增加中国对美国所重仓持有的美元储备的损失,使中国蒙受损失.同样附合美国国家利益.因为道理很简单,中国是世界的工厂,大宗商品价格的上涨,对中国而言,意味着产品成本必将上升,因为大宗商品定价权不在中国,而在美国.这样中国唯一一条出路只能是降低利润出口美国等主要发达国家.美国坐享其成.印着贬值的票子换来的是中国等新兴国家人民的血汗.从这点来分析,难道不利益美国经济的增长吗?美国连工厂都无需设立了,因为廉价的产品会源源不断地运往国内,满足美国人民的生活.他们在干什么呢,高科技,新能源,金融创新,信息战.美国衷情于这些东西,他们从来不对"怎么做"感觉兴趣.他们感兴趣的一向是"做什么",即创新.

有点跑题了.

想想07,08年美股,07年A股的大牛市,想想07,08油价的一路飞涨,在08年7月创下每桶147美元.其后美股与油价双双暴跌.同时他们又在09年3月份企稳反弹.而美国经济也显出复苏迹象.而美元呢,现在又在持续贬值,因为以保持增值的热钱会重新寻救投资品种以赚取更好的收益,现在国际热钱大量涌入中国,二季度已有1000多亿美元外汇消消流进,设想下半年更会多.

柴油发红是怎么回事

国内商品期货交易明细表(网上交易)

序号 商品 合约月份 开盘时间 合约单位 最小 跳动点 停板限制 保证金(按结算价计算) 手续费(元/手)(单边) 最后交易日 交割日期 持仓量(N)变化 交易保证金收取标准

01 铜1# (沪cu) 上海期货 全年 (1~12月) 09:00 - 10:15 10:30 -11:30 13:30 - 14:10 14:20 -15:00 5吨 10元/吨 上日结算价±4% 11% 万分之五 交割月的15日 交割月份的16至20日 14<N≤16万手 12% N>16万手 14%

02 A00铝 (沪al) 5元/吨 10% 20 14<N≤16万手 13% N>16万手 15%

03 天然橡胶(沪ru) 全年 (除2、12月) 5元/吨 13% 18 16<N≤20万手 15% N>20万手 17%

04 锌 (沪zn) 全年 (1~12月) 5元/吨 12% 50 最后交易日后 连续五个工作日 14<N≤16万手 12% N>16万手 14%

05 燃料油 (沪fu) 全年 (除春节月) 10吨 1元/吨 上日结算价±5% 12% 8 合约交割月份前一月份的 最后一个交易日 100<N≤150万手 14% 150<N≤200万手 16% N>200万手 19%

06 黄金 (沪au) 全年 (1~12月) 1000克 0.01元/克 10% 80 交割月的15日 8<N≤10万手 11% 10<N≤12万手 13% N>12万手 15%

07 大连大豆 一号(连a) 大连商品 1、3、5、 7、9、11 09:00 - 10:15 10:30 - 11:30 13:30 -15:00 10吨 1元/吨 上日结算价±4% 8% 15 交割月份的第10个交易日 最后交易日后7日 50<N≤60万手 11% 60<N≤70万手 12% N>70万手 13%

08 大连大豆 二号(连b) 1元/吨 15 最后交易日后 第3个交易日

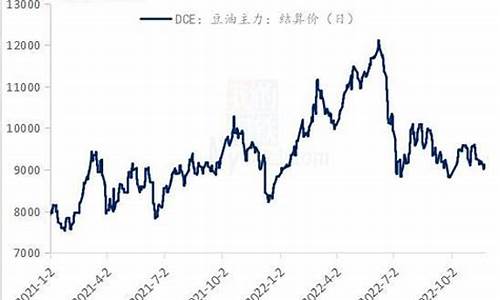

09 大连豆油(连y) 1、3、5、7、 8、9、11、12 2元/吨 18

10 大连豆粕(连m) 1元/吨 9% 8 最后交易日后 第4个交易日 50<N≤60万手 12% 60<N≤70万手 13% N>70万手 14%

11 大连玉米(连c) 1、3、5、 7、9、11 1元/吨 8% 8 最后交易日后 第2个交易日 100<N≤150万手 11% 150<N≤200万手 12% N>200万手 13%

12 大连塑料(连L) 全年 5吨 5元/吨 25 合约月份第10个交易日 25<N≤30万手 11% 30<N≤35万手 12% N>35万手 13%

13 大连棕榈油(连P) 10吨 2元/吨 9% 12

14 郑州小麦(郑WT) 郑州商品 1、3、5、 7、9、11 09:00 - 10:15 10:30 -11:30 13:30 - 15:00 10吨 1元/吨 上日结算价±3% 8% 10 交割月倒数第7个交易日 交割月第1个 至最后交易日 40<N≤50万手 10% 50<N≤60万手 13% N>60万手 18%

15 郑州强麦(郑WS) 10吨 1元/吨 10 30<N≤40万手 10% 40<N≤50万手 13% N>50万手 18%

16 郑州白糖(郑SR) 10吨 1元/吨 上日结算价±4% 9% 15 交割月份的第10个交易日 交割月份的 第12个交易日 40<N≤50万手 12% 50<N≤60万手 13% N>60万手 18%

17 郑州棉花(一号CF) 5吨 (公定重量) 5元/吨 8% 25 16<N≤20万手 10% 20<N≤30万手 13% N>30万手 18%

18 郑州菜籽油 (郑RO) 5吨 2元/吨 15 40<N≤50万手 10% 50<N≤60万手 13% N>60万手 18%

19 郑州PTA(郑TA) 全年 09:00 - 10:15 10:30 -11:30 13:30 - 15:00 5吨 2元/吨 9% 12 交割月第10个交易 40<N≤50万手 12% 50<N≤60万手 15% N>60万手 18%

注: 以上数据仅供参考,如遇和公司相关数据调整,以最新公布的数据为准。 二○○八年元月

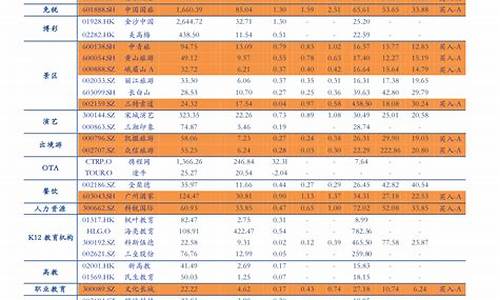

2011年我国各上市期货品种表

红柴油就是走私油,也即是从香港走私过来的柴油。因为香港车子是不收养路费的,用燃油税的方法。所以属于非汽车使用的柴油就用加红色以识别,(比如工厂用小型发电机等)就是说红柴油是香港没加车路税的,也即是价格比较低。所以走私分子就从香港走私红油过来谋取暴利,这种情况广东省比较严重。

柴油是轻质石油产品,复杂烃类(碳原子数约10~22)混合物。为柴油机燃料。主要由原油蒸馏、催化裂化、热裂化、加氢裂化、石油焦化等过程生产的柴油馏分调配而成;

也可由页岩油加工和煤液化制取。分为轻柴油(沸点范围约180~370℃)和重柴油(沸点范围约350~410℃)两大类。广泛用于大型车辆、铁路机车、船舰。

柴油最重要用途是用于车辆、船舶的柴油发动机。与汽油相比,柴油能量密度高,燃油消耗率低。柴油具有低能耗,所以一些小型汽车甚至高性能汽车也改用柴油。

2017年10月27日,世界卫生组织国际癌症研究机构公布的致癌物清单初步整理参考,柴油,轻馏分在3类致癌物清单中。

扩展资料:

柴油的的用途:

高速柴油机(汽车用)比汽油机省油,柴油需求量增长速度大于汽油。柴油机较汽油机热效率高,功率大,燃料单耗低,比较经济,故应用日趋广泛。

由于高速柴油机燃料耗量(50~75g/MJ)低于汽油机(75~100g/MJ),使用柴油机的大型运载工具日益增多。柴油广泛用于大型车辆、铁路机车、船舰。

主要用作柴油机的液体燃料,柴油具有低能耗、低污染的环保特性,所以一些小型汽车甚至高性能汽车也改用柴油。

它主要作为拖拉机、大型汽车、内燃机车及土建、挖掘机、装载机、渔船、柴油发电机组和农用机械的动力,是柴油汽车、拖拉机等柴油发动机燃料。

能不能提供些巴西能源发展近况的资料,最好在投资机会方面给点建议,谢谢!

我国四大期货品种及上市时间如下:

一、大连商品:

豆粕:2000年07月17日

豆油:2006年01月09日

玉米:2004年09月22日

棕榈油:2007年10月29日

LLDPE:2007年07月31日

PVC:2009年05月25日

黄大豆1号:2002年03月15日

黄大豆2号:2004年12月22日

二、郑州商品:

棉花:2004年06月01日

白糖:2006年01月06日

PTA:2006年12月18日

菜油:2007年06月08日

早籼稻:2009年04月20日

强麦:2003年03月28日

新硬麦:2008年03月24日

三、上海期货:

锌:2007年03月26日

黄金:2008年01月09日

螺纹钢:2009年03月27日

线材:2009年03月27日

燃料油:2004年08月25日

铜:1993年

四、中国金融期货:

沪深300指数期货:2010年04月16

有问题可以追问我。

国内原油期货交易时间是几点?

巴西是世界第八大经济体,也是世界前十大能源消费国。由于经济持续快速增长产生的巨大能源需求,巴西的能源产量在过去十年已大幅提高,尤其是石油和乙醇的产量增长迅速。09年,巴西主要的能源消耗是石油,消费占41.7%,其次是电力,占16.6%。

随着巴西经济的进一步增长,尤其是2014年世界杯和2016年奥运会的举办,未来10年,钢铁等能源密集型行业将获得快速发展,由此将带动能源消费进一步增长。可见,巴西能源投资,将是一个不错的商机。可以把握一下!

原油期货交易时间:每周一至周五,09:00-10:15、10:30-11:30和13:30-15:00,连续交易时间,每周一至周五21:00-次日02:30。法定节日前第一个工作日(不包含周六和周日)的连续交易时间段不进行交易。

除了原油期货,其他石油期货品种还有取暖油、燃料油、汽油、轻柴油等。NYMEX的西德克萨斯中质原油期货合约规格为每手1000桶,报价单位为美元/桶,该合约推出后交易活跃,为有史以来最成功的商品期货合约,它的成交价格成为国际石油市场关注的焦点。

扩展资料:

期货市场上聚集着众多的商品生产者、经营者和投机者,他们以生产成本加预期利润作为定价基础,相互交易,相互影响。

各方交易者对商品未来价格进行行情分析、预测,通过有组织的公开竞价,形成预期的石油基准价格,这种相对的基准价格,还会因市场供求状况变化而变化,具有一定的动态特征。

在公开竞争和竞价过程中形成的期货价格,往往被视为国际石油现货市场的参考价格,具有重要的价格导向功能,能够引导企业生产经营更加市场化,提高社会的配置效率。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。